🚗 Kfz-Versicherung: Typklassen, Regionalklassen & andere Kostentreiber erklärt

KFZ-Versicherung wechseln und RICHTIG satt sparen: Dafür ist alljährlich der 30. November der Stichtag überhaupt! Warum? Ganz einfach, weil bei den allermeisten KFZ-Versicherungen das Versicherungsjahr mit dem Kalenderjahr übereinstimmt. Die Kündigung muss also bis zum 30. November erfolgen.

Und das heißt: Jährlich bis zu diesem Stichtag, so auch 2024, habt ihr in der Regel die Möglichkeit, euch nach einem anderen KFZ-Versicherer umzuschauen und dabei jede Menge zu sparen! 🚀 Bis zu 850€ Ersparnis im Jahr kann so ein Wechsel bringen – und noch dazu könnt ihr euch dank richtig guter Wechsel-Deals auch noch attraktive Boni in Höhe von bis zu 60€ sichern! 😊

Welche Faktoren die Kosten bei der KFZ-Versicherung maßgeblich beeinflussen, erklären wir euch in diesem Ratgeber-Beitrag. Und natürlich haben wir hier auch die besten Wechseldeals für euch zusammengetragen, damit auch ihr rechtzeitig bis zum 30. November den passenden Tarif für euch finden und richtig viel sparen könnt! 😀

Möglichst günstig zur neuen Kfz-Versicherung? Zum Jahreswechsel 2025 ändern sich für Millionen Versicherte die Typ- und Regionalklassen – zwei der großen Kostentreiber der Kfz-Versicherung. Wie genau ihr wechseln und so nächstes Jahr bis zu 850€ sparen könnt, zeigen wir euch in diesem Ratgeber!

Über 49 Millionen private PKWs sind in Deutschland angemeldet. Die Kfz-Haftpflichtversicherung ist verpflichtend, für Neufahrzeuge wird die (Voll-)Kasko-Versicherung oft zusätzlich als sinnvoll erachtet. Warum auch nicht? Im Schadensfall gibt es mehr Geld. Aber wie genau setzen sich die Kosten für die Kfz-Versicherung eigentlich zusammen? Keine zwei Beiträge sind gleich. Jeder Autofahrer und jede Autofahrerin sollte die Verträge kennen. Aber versteht sie auch jeder? Ihr habt Fragen zu der Versicherung – wir haben die Antworten!

Jede Versicherung ist anders

Versicherungen werden von Versicherungsunternehmen angeboten. Es steckt schon in der Bezeichnung: Unternehmen handeln unternehmerisch. Die Beitragshöhen für die Kfz-Versicherung sind grundsätzlich so berechnet, dass das Unternehmen auch im Schadensfall noch ein Plus macht, sämtliche Angestellte und die Standort-Miete bezahlen kann und nach Abzug von Sozialabgaben, Steuern und anderen Kosten einiges übrig bleibt. Die Tarife kalkuliert jedes Unternehmen anders. Während einige Versicherungen für Elektroautos Rabatte gewähren, tun das andere Unternehmen für bestimmte Berufsgruppen. Und wieder andere behandeln Kunden und Kundinnen mit mehr als einem Vertrag bevorzugt. Faktoren wie der Parkplatz des Autos (Straße oder Garage?) spielen ebenfalls eine Rolle.

Das Wechseln der Kfz Versicherung ist ein Must-Do für alle Schnäppchenjäger da draußen, denn fast nirgendwo im Jahr kann man so viel sparen wie hier. Daher solltet ihr unbedingt einen kostenlosen Vergleich durchführen, dabei bis zu 850€ sparen und fürs Wechseln als DealDoktor-Bonus noch bis zu 60€ BestChoice Gutschein geschenkt bekommen.

- Tarifcheck: Kfz-Versicherung wechseln + 60€ BestChoice-Gutschein

- 📝 Kostenloser und unverbindlicher Vergleich

- 💰 Bis zu 850€ sparen durch günstigeren Kfz-Tarif

- 🎁 60€ Gutschein

- 🚗 über 330 Tarife im Vergleich

- Verivox: Kfz-Versicherung wechseln + 40€ BestChoice-/Amazon-Gutschein

- ✅ Kostenloser und unverbindlicher Vergleich

- ✅ Bis zu 850€ sparen durch Wechseln in günstigeren Kfz-Tarif

- ✅ 60€ Bonus-Gutschein von DealDoktor (BestChoice für Amazon, Media Markt usw…)

- ✅ Exklusiv bei Verivox sind Tarife von der VHV Versicherung

- DA direkt Kfz-Versicherung: 15% Extra-Rabatt

- ⭐ Aktionscode: Bonus15 (im letzten Bestellschritt „Versicherung“ angeben)

- 🎫 15% Extra-Rabatt auf den Gesamtbeitrag (automatisch im Abschlussprozess)

Wie berechnet man zu erwartende Schäden?

Die Versicherungsunternehmen greifen für die Annahmen zur Schadenserwartung auf Statistiken zurück. Die erstellt der Gesamtverband der Deutschen Versicherungswirtschaft, kurz GDV. Jedes Jahr werden die Daten von fast allen Kfz-Versicherungen in Deutschland ausgewertet. Aus den Daten lassen sich Risikomerkmale herauslesen, indem die Daten der PKWs nach Fahrzeugtypen, Zulassungsbezirken, Fahrzeugalter und schadenfreien Jahren des Fahrers oder der Fahrerin sortiert werden. Auch das Alter und der Beruf des Fahrers sowie die jährliche Kilometerleistung sind wichtige Faktoren. Die Daten werden also ganz differenziert betrachtet und es gibt viele verschiedene Stellschrauben, die sich auf den endgültigen Beitrag auswirken.

Um euch die Berechnung der Beiträge für die Kfz-Versicherung etwas näherzubringen, haben wir die unterschiedlichen Faktoren beleuchtet.

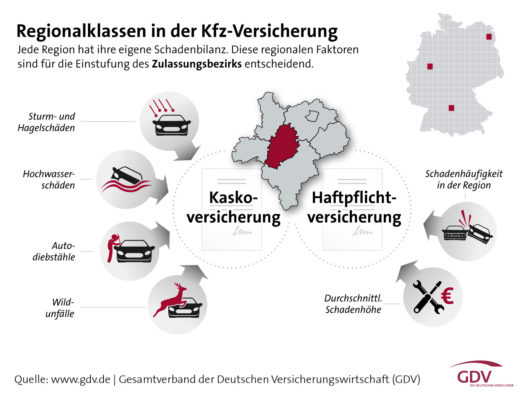

Die Regionalklasse: Wo ist euer Auto zugelassen?

Über 400 Zulassungsbezirke gibt es in Deutschland. Und die unterscheiden sich durchaus. Ausschlaggebend für die Berechnung der Kfz-Versicherung ist allerdings nicht, in welchem Zulassungsbezirk der Unfall passierte. Viel wichtiger ist, wo der Fahrzeughalter seinen Wohnsitz hat. Einige Zulassungsbezirke haben eine tolle Schadensbilanz (bedeutet: sehr wenige Schäden). Eine Einstufung in diese Regionalklasse ist also kostengünstig. Speziell für die Kfz-Haftpflichtversicherung werden die Daten bezüglich geschädigter Dritter nach Unfällen erhoben. Bei den Kasko-Versicherungen werden die Versicherungsleistungen zum Beheben der Schäden am eigenen Auto bei selbstverschuldeten Unfällen durchgerechnet. Zusätzlich schauen sich die Statistiker auch die Autodiebstähle, Glasschäden, Wildunfälle und Schäden nach Naturereignissen in der Region an.

Generell gilt: Je niedriger eure Regionalklasse, desto günstiger ist der Versicherungsbeitrag. Dabei ist zu beachten, dass es bei der Haftpflicht insgesamt 12 (Bundesdurchschnitt=Klasse 6), bei der Teilkasko ganze 16 (Bundesdurchschnitt=Klasse 7) und bei der Vollkasko nur 9 (Bundesdurchschnitt=Klasse 4) Regionalklassen gibt. Die Regionalklasse des eignen Zulassungsbezirks könnt ihr hier einsehen. Im August 2024 änderten sich für 9,4 Millionen Kfz-Haftpflicht- und 5,8 Millionen Kasko-Versicherte die Regionalklassen, die für Neuverträge sofort und für bestehende Verträge ab 2025 herangezogen werden können. Aber natürlich sind die Regionalklassen nicht alles, was in die Berechnung der Kfz-Versicherung einfließt.

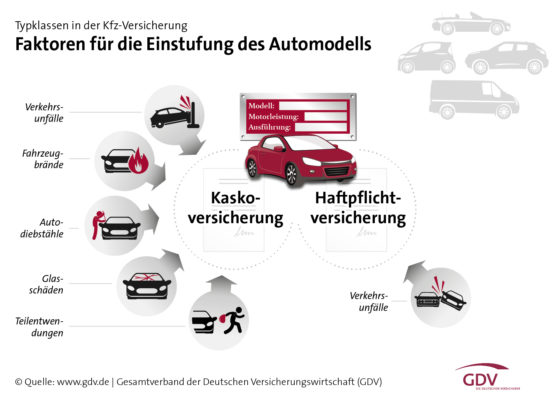

Die Typklasse: Was fahrt ihr?

Welches Modell fahrt ihr? Es gibt etwa 33.000 einzelne Modelle in Deutschland und jedes davon verursacht statistisch gesehen mehr oder weniger Schäden und damit Kosten. Bei der Kfz-Haftpflichtversicherung sind wieder die Versicherungsleistungen für geschädigte Dritte nach Verkehrsunfällen der wichtigste Faktor. Für Vollkaskoversicherungen sind es abermals die selbstverschuldeten Schäden am eigenen Auto und Teilkaskoschäden (u. a. Brände, Diebstahl von Sachen im Auto, Autodiebstähle, Wildunfälle, Glasschäden oder Schäden durch Naturereignisse) wichtig. Diese Teilkaskoschäden sind auch bei der Teilkaskoversicherung maßgeblich.

Der GDV schaut sich nun die Schaden- und Unfallbilanzen der verschiedenen Modelle an und erkennt je nach Modell signifikante Unterschiede. Je niedriger die Reparaturkosten, je weniger Schäden ein Modell erfahren hat, desto niedriger die Typklasse, in die es eingeordnet wird. Niedrige Typklassen bedeuten niedrigere Kosten für die Kfz-Versicherung. Hohe Typklassen bedeuten hohe Kosten und natürlich auch, dass es bei diesen Modellen tendenziell viele Versicherungsschäden und kostenintensive Reparaturen gibt. Die Kfz-Haftpflicht kennt 16 Typklassen (10-25), die Teilkasko ganze 24 (10-33) und die Vollkasko hat 25 Typklassen (10-34). Im Sommer 2024 änderte sich für über 12 Millionen Autofahrer die Typklasse des eigenen Wagens. Wie bei den Regionalklassen können auch die 2024 veränderten Typklassen für Neuverträge sofort, für bestehende Verträge ab 2025 herangezogen werden. Die Typklasse eures Autos könnt ihr hier abfragen.

Wie viel fahrt ihr?

Die scheckheftgepflegte, 30 Jahre alte Limousine gibt es natürlich immer noch. Der Wagen hat wenige Kilometer auf dem Tacho und viele Jahre auf dem Buckel. Vermutlich steht er bei Opa Müller in der Garage und wird nur zu festlichen Anlässen poliert und ausgefahren. Dass so ein gepflegter Gebrauchtwagen von der Kfz-Versicherung anders behandelt wird als der Mini-Van, der in einem Jahr hohe fünfstellige bis niedrige sechsstellige Strecken zurücklegt, ist völlig klar: Je mehr und weiter ihr euren Wagen auf der Straße bewegt, desto höher ist das Unfallrisiko. Und desto höher steigen auch die Beiträge für eure Kfz-Versicherung. Daher die einfache Faustregel: Wer wenig fährt, fährt günstiger. Zumindest in Sachen Versicherungsbeiträge.

Dies ist auch im Jahr 2024 wichtig, da viele Pendler weiterhin mehr im Homeoffice saßen oder vielleicht weiterhin viel dort arbeiten. Dadurch steht das Auto mehr als sonst und die Kilometerleistung fällt am Ende wesentlich niedriger aus, als im Vertrag steht. Sollte das auf euch zutreffen, solltet ihr dies eurer Versicherung sofort melden und eine Beitragserstattung anfordern.

Also schnell in den Vertrag schauen und die tatsächlich gefahrenen Kilometer mit der vereinbarten Fahrleistung vergleichen. Sind die gefahrenen Kilometer wesentlich niedriger, schreibt ihr eine E-Mail oder Brief an die Versicherung und lasst euch Kilometerleistung und Zeitpunkt sowie Höhe der Beitragsanpassung bestätigen. Ändert bei der Gelegenheit auch direkt eure Kilometerleistung im Vertrag für nächstes Jahr. Macht ihr beides, könnt ihr 50€ und mehr sparen und seid für 2025 abgesichert, falls ihr wieder viel im Homeoffice sitzt. Falls nicht müssen die mehr gefahrenen Kilometer natürlich nachgemeldet werden.

Schadensfreiheit: 20 Jahre unfallfrei ist eine wertvolle Erfahrung!

…und damit ist nicht nur die in diesen Jahren erworbene Fahrpraxis gemeint. Die Kfz-Versicherung gewährt für unfallfreies Fahren grundsätzlich einen Schadenfreiheitsrabatt. Das bedeutet für euch: Jedes unfallfreie Jahr lässt eure Einstufung um eine Klasse nach unten rutschen. Eure Beiträge sinken. Verursacht ihr einen Schaden, fallt ihr aber nicht gleich auf den Anfangswert eines Fahranfängers zurück. Denn abhängig davon, in welcher Schadenfreiheitsklasse ihr euch befindet, werden auch nach dem Unfall noch schadenfreie Jahre anerkannt.

Das bedeutet aber auch: Ihr profitiert mehr, wenn ihr älter seid. Mit 25 Jahren hat niemand 12 unfallfreie Jahre Fahrpraxis – warum machen die Versicherungen das so? Weil erfahrungsgemäß junge, unerfahrene Fahrer und Fahrerinnen häufiger in Unfälle verwickelt sind als 40-jährige mit viel Fahrpraxis. Übrigens zählt für den Schadensfreiheitsrabatt nicht die Höhe eines Schadens, sondern die Anzahl der verursachten Schäden. Viele kleine Unfälle sind also schlechter für den Rabatt als ein größerer.

Nutzerkreis: Wer fährt noch?

In Familien nutzten normalerweise mehrere Menschen den Wagen. Gemeldet ist er beispielsweise auf Mama (20 unfallfreie Jahre), Papa ist namentlich erwähnt und darf ans Steuer (nur 15 unfallfreie Jahre). Was passiert, wenn der Sohn oder die Tochter den Führerschein hat und auch fahren will? Die Kfz-Versicherung wird etwas abgeändert, jetzt dürfen nicht mehr nur die Eltern fahren. Und damit sind auch schon die beiden Möglichkeiten in Sachen Nutzerkreis klar:

- Der Wagen wird nur vom Fahrzeughalter und gegebenenfalls einem Partner oder einer Partnerin gefahren. Das ist kostengünstig.

- Der Wagen darf von jedem gefahren werden. Das ist kostenintensiver.

Die meisten Menschen entscheiden sich übrigens im Vertrag für die erste Version. Wer sich schon einmal von einem Freund oder einem Nachbarn den Wagen leihen wollte und als Antwort ein Herumdrucksen erntete, weiß jetzt, warum: Der Wagen darf nicht von jedem gefahren werden.

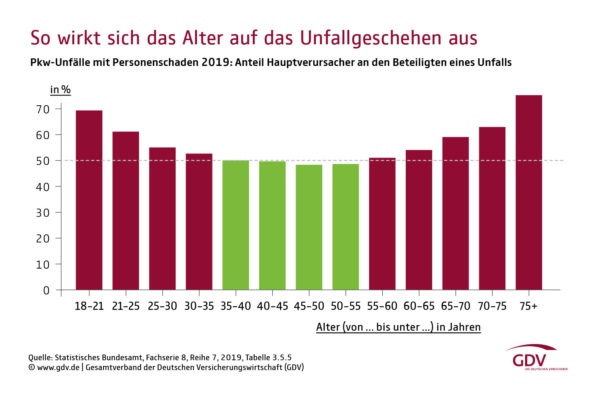

Wie alt seid ihr?

Die meisten Schäden, die als Kfz-Haftpflichtschäden und Vollkaskoschäden gemeldet werden, sind von sehr jungen und von sehr alten Fahrern und Fahrerinnen verursacht worden. Fahrer und Fahrerinnen mittleren Alters scheinen im Straßenverkehr eher zu Hause zu sein. Das Nutzeralter hat also auch Einfluss auf die Beitragshöhe für die Kfz-Versicherung.

Wenn der Wagen von zwei Personen gefahren werden darf, wird das Alter des Versicherungsnehmers von der Versicherung für die Beitragsberechnung verwendet. Allerdings gibt es eine Ausnahme: Ist der zweite namentlich angegebene Fahrer oder die zweite namentlich angegebene Fahrerin jünger als 25 Jahre, gilt das Alter des jüngsten Fahrers oder der jüngsten Fahrerin als ausschlaggebend.

Wie alt war euer Auto beim Kauf?

Auch das Fahrzeugalter beim Kauf ist für den Versicherungsbeitrag wichtig. Das kommt daher, dass Fahrer von Neu- oder jungen Gebrauchtwagen statistisch weniger Schäden verursachen als der Durchschnitt. Sobald das Auto beim Kauf etwas älter ist, steigen auch die Schäden an. Dieser Trend ändert sich erst wieder bei Youngtimern ab 23 Jahren.

Versicherung für den Partner oder Dritte?

Normalerweise wird die Kfz-Versicherung für ein Fahrzeug auch vom Fahrzeughalter abgeschlossen. Es gibt aber auch noch die Möglichkeit, dass jemand eine Kfz-Versicherung für das Auto des/der Partners/in abschließt oder sogar für das eines Dritten. Ist letzteres der Fall, gibt es überdurchschnittlich viele Schäden und somit fällt auch der Beitrag direkt höher aus.

Seid ihr Landwirt, Beamter oder Mitarbeiter des öffentlichen Dienstes?

Falls ihr die Frage mit „ja“ beantworten könnt, dürfte euer Beitrag davon profitieren. Denn diese drei Berufsgruppen werden vom GDV gesondert betrachtet und verursachen weniger Schäden als der durchschnittliche Autofahrer in Deutschland.

Die Selbstbeteiligung: Wie viel zahlt ihr selbst?

Kasko-Versicherte können eine Selbstbeteiligung festlegen. Hier legt man fest welchen maximalen Betrag man im Schadensfall selbst bezahlt. Je mehr ihr bereit seid selbst zu zahlen, desto niedriger fällt der Beitrag aus. Bei der Kfz-Haftpflicht gibt es dagegen keine Selbstbeteiligung, der Versicherer zahlt immer den ganzen Schaden des Unfallgegners.

Ich hoffe, ich konnte mit diesem Beitrag ein wenig Licht ins Dunkle bringen und ihr versteht euere Kfz-Versicherung nun etwas besser. Werdet ihr dieses Jahr auch wieder wechseln?

Du musst eingeloggt sein um ein Kommentar zu schreiben.

Bekannte wollten vor drei Jahren bei ihrem Erstwagen mit relativ aktueller Versicherung den Rabatt für „keine Fahrer unter 25“ rausnehmen lassen und hätten fast 300€ mehr im Jahr bezahlen sollen.

Hat jemand eine gute Strategie, wenn man zwei Autos hat, deren Verträge (fast) zum selben Zeitpunkt enden?

@drmichi: ich verstehe deine Frage nicht

Alte Versicherung bereits gekündigt – Kündigung wurde bereits bestätigt – ich bin bereit 😉

@ifeelgood:

Der Wechsel ist bei mir schon länger in trockenen Tüchern.

Einen kleinen Negativ-Bonus von Staatsseiten gibt’s dann, im nächsten Januar beginnend, für alle Führerschein-Inhaber, in Höhe der Gebühr für die Neuasstellung des EU-Führerscheins, den spätestens 2033 jeder der weiterhin legal ein Kfz steuern möchte, braucht.

Lohnt sich jedes Jahr zu vergleichen.

@bd17115:

Bei mir schon Pflicht 😉

Gute Übersicht 👍 für alle Autofahrer

Gerade wieder dank des 60 Euro Coupons gewechselt, dieses Mal hat der ADAC (ohne Mitgliedschaft) die Nase erstaunlich weit vorne gehabt, ’nur‘ 8% teurer als meine aktuelle HP. Tägliche Flatterpreise, wohin man schaut: an der Tanke, beim Aldi und eben auch im KFZ-Versicherungs-Bereich. Auswüchse des Turbo-Kapitalismus.

Bei den Kriterien bin ich mir aber nicht sicher, wie sie WIRKLICH wirken. Deren Wichtung kann man bestenfalls durch Experimentieren mit den Voreinstellungen bei den Portalen herausfinden. Das Risiko von alten oder extremen ‚Wenig‘-Fahrern wird halt unterschiedlich angesehen und kalkuliert.

Mit 73Euro effektivem Jahresbeitrag für meinen alten Benz bin ich aber dank Dealdoktor auch für 2025 noch gut im Rennen. Trotz fortgeschrittenen Alters von Karre und Lenker gleichermaßen..

wechseln lohnt doch kaum noch, meine aktuelle Steigt auch wieder 2025. von 230 auf 303 Euro. Gleiche Versicherung als Neukunde 366 Euro. Konkurrenz > 340 Euro aufwärts.