Steuerspartricks für Studenten: So mehrere tausend Euro sparen!

Hinweis: Dieser Beitrag ist zwar schon mehrere Jahre alt, stimmt aber noch in seinen Grundzügen.

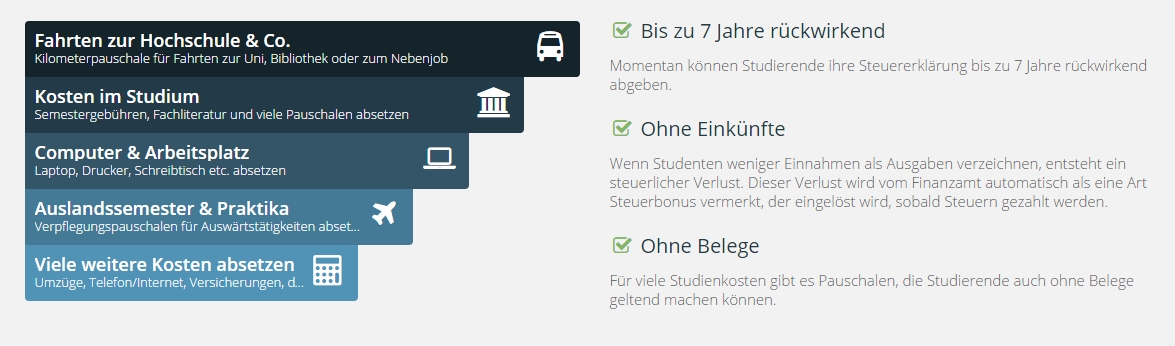

Dieser Artikel richtet sich vorrangig an alle Studenten und Ex-Studenten unter euch, denn mit diesem legalen Steuerspartrick könnt ihr ungelogen tausende von Euro sparen. Hintergrund dazu ist, dass ihr Ausgaben und Kosten, die mit dem Studium zusammenhängen, als Werbungskosten über die Jahre hinweg sammeln (sog. Verlustvortrag) und dann im ersten Arbeitsverhältnis damit den zu versteuernden Jahresverdienst massiv drücken könnt. Dies geht sogar 7 Jahre rückwirkend. Aber jetzt erst mal von vorne…

Der Unterschied zwischen Werbungskosten und Sonderausgaben

Die beiden größten Positionen steuerrelevanter Ausgaben, mit denen sich die Steuerlast am besten drücken lässt, sind Sonderausgaben und Werbungskosten. Werbungskosten sind alle beruflich bedingten Ausgaben, Sonderausgaben hauptsächlich Versicherungs- und Vorsorgeleistungen (für Beispiele s. Tabelle). Was aber die Besteuerung betrifft, so gibt es einen signifikanten und den mitunter wichtigsten Unterschied: Der Verlustvortrag, welcher nur bei Werbungskosten möglich ist!

| Werbungskosten | Sonderausgaben |

| Pendlerpauschale (Arbeitsweg), Fachbücher, Arbeitscomputer, Studienkosten, sonstige Arbeitsmittel, Fortbildungs-/Bewerbungskosten, Umzugskosten | Altersvorsorge (Riester…), Spenden, Mitgliedsbeiträge, Kirchensteuer, Kinderbetreuung, Unterhalt, sonstige Versicherungen |

| Pendlerpauschale gedeckelt bei 4.500€/Jahr, sonst keine Deckelung | Steuerlich abzugsfähig bis 6.000€/Jahr |

| Verlustvortrag (Sammeln von Verlusten und Übertragung auf spätere Jahre) möglich | Verlustvortrag nicht möglich (absetzbar nur im gleichen Jahr, in dem sie angefallen sind) |

In Worten: Sonderausgaben können nur in dem Jahr, in dem sie angefallen sind, steuerlich geltend gemacht werden und nicht auf spätere Jahre vorgetragen werden. Konkret bedeutet das, dass absetzbare Sonderausgaben verfallen, wenn die Einkünfte in dem entsprechenden Jahr nicht hoch genug waren, um die 6.000€ vollständig auszuschöpfen. Werbungskosten dagegen können über mehrere Jahre gesammelt werden.

Verlustvortrag: Erklärung und Beispiel

Macht ihr während eures Studiums eine Steuererklärung und gebt darin eure Werbungskosten an, bekommt ihr nicht sofort eine Steuerrückzahlung – ihr habt ja auch keine Steuern gezahlt. Die Werbungskosten könnt ihr aber als sogenannte Verlustvorträge geltend machen. Sobald ihr nach dem Studium eure erste Stelle antretet, könnt ihr diese mit eurem Einkommen und den darauf zu zahlenden Steuern verrechnen und einiges an Einkommenssteuer sparen.

Beispiel

Angenommen, euer Einstiegsgehalt nach dem Studium beträgt 40.000€. Dann fallen dafür ungefähr 7.000€ an Einkommenssteuer an. Überdies nehmen wir an, dass sich im Studium 12.000€ Kosten angehäuft haben.

Diese könnt ihr nun als Verlustvortrag geltend machen (wenn ihr regelmäßig eine Steuererklärung macht) und jetzt in der Steuererklärung verrechnen. Konkret bedeutet das, dass ihr nur noch Einkommenssteuern auf 28.000€ Gehalt (statt 40.000€) zu zahlen habt. Die Lohnsteuer beträgt in diesem Fall gut 3.000€ weniger, also nur 4.000€ statt 7.000€. Sollte euer Verlustvortrag während des Studiums höher sein, könntet ihr selbstverständlich auch noch mehr Steuern sparen. Ist der Verdienst im ersten Berufsjahr noch nicht hoch genug, wird das Geld in den folgenden Jahren berücksichtigt.

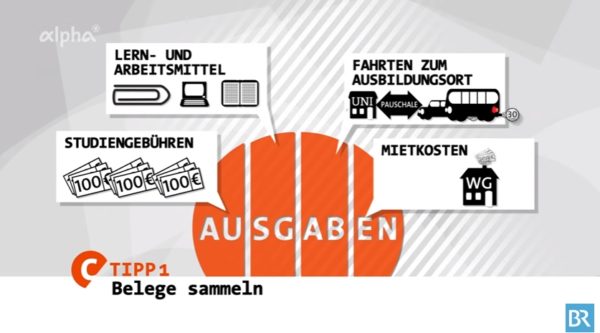

Was kann alles als Werbungskosten abgesetzt werden?

Das ist im Prinzip eine ganze Menge, und zwar alles, was ihr für euer Studium ausgebt:

- Semesterbeitrag

- Fachliteratur

- Fahrtkosten

- Kosten für Kopien und Arbeitsmittel

- Zinsen für den Studienkredit

- Büromaterialien wie Computer, Collegeblock und Stifte

Dafür solltet ihr sämtliche Kassenzettel und Rechnungen aufheben, damit ihr das dafür gezahlte Geld ordnungsgemäß belegen könnt. Lasst Euch also nicht die Rechnungen von euren Eltern überweisen, sondern bezahlt sie lieber selbst. Falls diese euch finanziell unter die Arme greifen wollen, ist es besser, wenn ihr das Geld monatlich auf euer Konto bekommt und somit eure Rechnungen selbst bezahlen könnt.

Gesetzeslage: Der Bundesfinanzhof hat entschieden

Grundlage für diese ganz legalen Steuerspartricks für Studenten ist eine Entscheidung des Bundesfinanzhofes (BFH): Nach dieser gehören die Ausgaben für ein Erststudium direkt nach dem Abitur oder für eine Berufsausbildung zu den Werbungskosten und werden nicht als Sonderausgaben bewertet (VI R 38/10 und VI R 7/10). Bislang war das immer nur für ein Zweitstudium oder eine weiterführende Ausbildung der Fall.

Während nun aber Sonderausgaben nur in dem Jahr geltend gemacht werden können, in dem sie anfallen, dürfen Werbungskosten als Verlustvortrag geltend gemacht (und somit über mehrere Jahre gesammelt) werden, so dass sie die Steuerschuld in späteren Jahren mindern.

Für Studenten sind ohnehin 8004€ Verdienst jährlich steuerfrei. Wenn ihr mit euren Einnahmen diesen Betrag nicht überschreitet, fällt weder Einkommenssteuer an, noch könnt ihr Sonderausgaben abziehen. Für das Studium entstandene Werbungskosten könnt ihr jedoch geltend machen und später von den Einnahmen abziehen.

Die aktuelle Gesetzeslage ist dazu aber leider ein wenig schwammig, denn das Urteil vom BFH ist noch nicht rechtskräftig und beim BVerfG laufen aktuell mehrere Verfahren, deren Ausgang die steuerlichen Behandlung der Erstausbildung bestimmen wird. Bis dahin werden von den Finanzämtern vorläufige Steuerbescheide ausgestellt, die erst nach Urteilsspruch rechtskräftig werden. Da bereits zwei Instanzen zugunsten von Erststudenten entschieden haben, stehen die Chancen sehr gut, dass auch das BVerfG als letze Instanz zugunsten von Erststudenten entscheidet.

Die Steuererklärung jedes Jahr abgeben

Ihr solltet also in jedem Fall eine Steuererklärung beim zuständigen Finanzamt einreichen, auch wenn ihr nur geringe oder gar keine Einkünfte angeben könnt. Auch wenn ihr zwar keine Steuern zahlen müsst, könnt ihr Steuern sparen: Die Unterstützung der Eltern oder das BAföG sind steuerfreie Einkommen, die nicht mit den anfallenden Werbungskosten verrechnet werden können.

So funktioniert’s

In der Anlage N werden sämtliche Ausgaben aufgelistet: Dazu gehören die Zinsen für den Studienkredit, die Fahrtkosten zur Uni, der Semesterbeitrag, Ausgaben für Fachbücher, Computer und Büromaterialien. Je nach Studienfach kann ein hoher Verlust entstehen. Auch wenn ihr BAföG bezieht, könnt ihr die Verluste geltend machen: Hier sind nur eventuelle Sachkostenzuschüsse als Einnahmen anzugeben, da das BAföG zum steuerfreien Einkommen zählt. Wenn ihr allerdings für Praktika oder einen Nebenjob (z.B. Werkstudent, Minijob) Einkünfte erzielt habt, ist euer Verlust nicht ganz so hoch. Sind sämtliche Einnahmen und Ausgaben aufgelistet, müsst ihr auf dem Mantelbogen eurer Steuererklärung ein Kreuz im Feld „Antrag auf Verlustfeststellung“ machen. Das Finanzamt registriert und speichert den Verlust. Sobald ihr tatsächlich Geld verdient, wird dieser vom künftigen Gehalt bei der Steuererklärung abgezogen. Dabei müsst ihr euch noch nicht einmal beeilen, da einmal festgestellte Verlustvorträge nicht verfallen.

Es geht aber noch einfacher

Eine Steuererklärung zu machen muss nicht kompliziert sein. Anbieter wie smartsteuer.de oder studentensteuererklaerung.de helfen euch dabei – ab nur 14,95€ für eine abgegebene Steuerklärung könnt ihr tausende Euro sparen, und das komplett ohne Kenntnis um gewisse Anlagen und wo Haken gesetzt werden müssen usw. Ganz unten habe ich euch noch eine kleine Videoanleitung mitgegeben, in der ich euch zeige, wo und wie der Verlustvortrag bei smartsteuer.de angegeben werden kann.

Jetzt zu Studentensteuererklärung.de

Wer schon fertig ist, geht leer aus?

Wenn ihr schon länger studiert und bis jetzt keine Steuererklärung gemacht habt, braucht ihr keine Angst zu haben, dass euch die Steuerersparnis entgehen könnte: Ihr könnt in den meisten Fällen bis zu sieben Jahre später eure Ausgaben als Verlustvortrag noch geltend machen. Resultieren die Ausgaben aus einem Zweitstudium, habt ihr also bereits eine abgeschlossene Ausbildung oder ein erstes Studium erfolgreich absolviert, akzeptieren die Finanzämter den Abzug der Werbungskosten bereits seit einigen Jahren problemlos. Vorher galt, dass das Studium, welches auf eine Ausbildung folgte, mit dieser in einem Zusammenhang stehen musste. Wer also eine Ausbildung als Bankkaufmann gemacht hatte, konnte anschließend BWL studieren und den Verlustvortrag geltend machen. Wenn ihr nach dem Bachelor noch einen Abschluss als Master plant, könnt ihr die hierbei entstehenden Kosten ebenfalls bei der Steuererklärung angeben und als Verlustvortrag geltend machen.

Doppelte Haushaltsführung: Die Miete fürs Studentenzimmer angeben

Selbst die Miete fürs Studentenzimmer kann die späteren Steuerzahlungen mindern. Immerhin ist das in vielen Fällen der größte Posten auf der Ausgabenliste. Allerdings erkennt das Finanzamt diese Ausgaben nur dann an, wenn das Studentenzimmer als „doppelte Haushaltsführung“ gilt. Auch wenn ihr mit eurem Erstwohnsitz immer noch bei den Eltern gemeldet seid, wissen die Beamten, dass dieser oft nur Schein ist. Nur wer tatsächlich eine eigene Wohnung im Heimatort hat, kann die doppelte Haushaltsführung geltend machen, sollte aber tatsächlich immer wieder dorthin fahren (und die Fahrtkosten ebenfalls geltend machen). Dann sehen die Finanzbeamten, dass der Lebensmittelpunkt tatsächlich noch in der alten Heimat ist und nicht in der neuen Studentenbude. Die eigene Wohnung kann durchaus im Haus der Eltern sein, ihr solltet jedoch euren eigenen Haushalt führen und nicht die Wäsche oder das Kochen von Mama erledigen lassen. Ein eigener Kühlschrank und eine eigene Waschmaschine nehmen beispielsweise Finanzbeamte als Indizien, ob jemand tatsächlich seinen eigenen Hausstand führt.

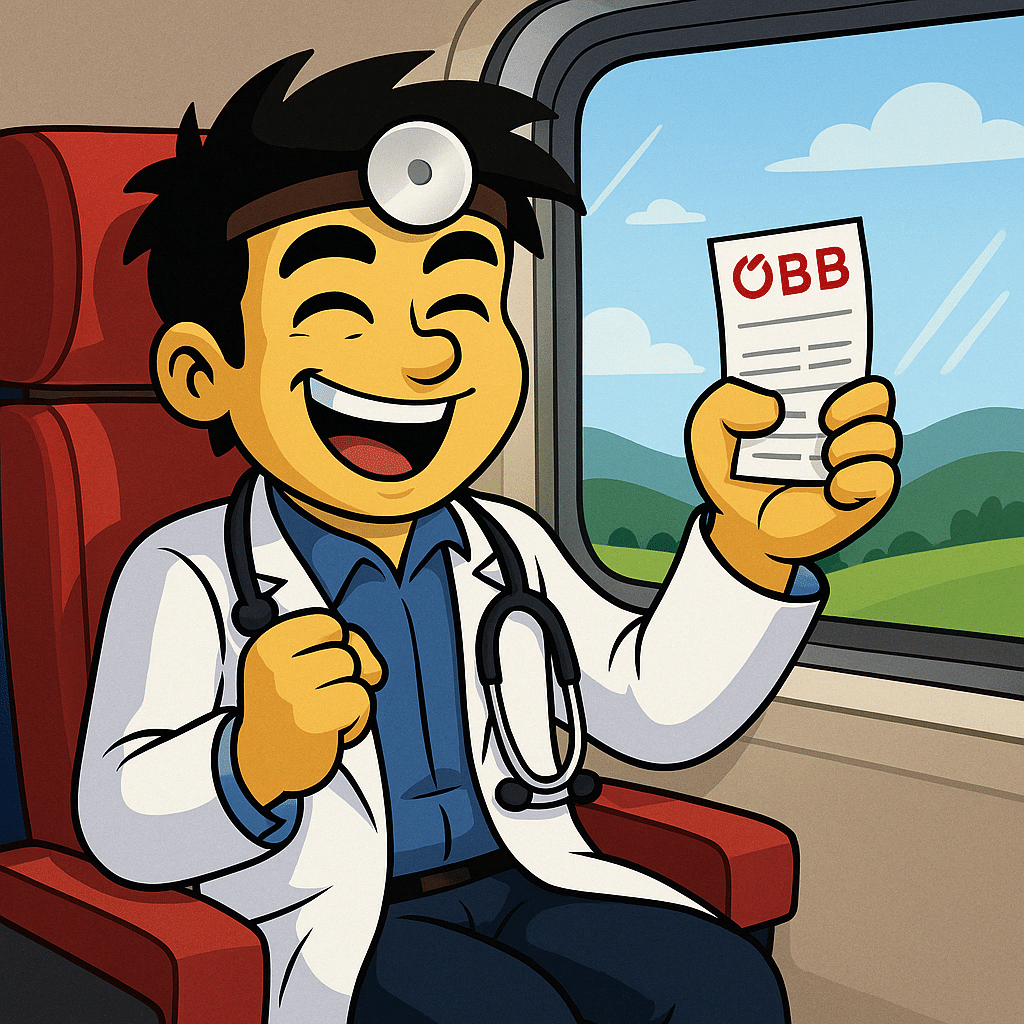

Der Job nach dem Studium ist entscheidend

Damit das Finanzamt die entstandenen Kosten auch wirklich als Verlustvortrag akzeptiert, muss die Berufstätigkeit nach dem Studium von diesem veranlasst sein. Wenn ihr Medizin studiert und später als Arzt oder Ärztin arbeitet, ist das kein Problem. Falls ihr jedoch Sinologie, Germanistik oder Philosophie studiert habt und anschließend als Rettungsassistent oder Taxifahrer arbeiten solltet, kann es sein, dass die Finanzbeamten den Verlustvortrag nicht anerkennen wollen und auf den fehlenden Bezug zur ausgeübten Tätigkeit verweisen.

Rechnungen selbst bezahlen

Sehen die Finanzbeamten, dass ihr eure Rechnungen nicht selbst bezahlt habt, weil sie beispielsweise von euren Eltern überwiesen wurden, können sie ebenfalls die geltend gemachten Werbungskosten streichen. Sie argumentieren damit, dass ein Student, dessen Zahlungen von Verwandten übernommen wurde, dafür keine Vorteile einstreichen könne. Wenn ihr also sicher sein wollt, dass das Finanzamt eure Ausgaben anerkennt, solltet ihr eure Rechnungen selbst bezahlen und euch das Geld von Euren Eltern aufs Konto überweisen lassen. Das gilt auch für die Miete der Studentenunterkunft: Ihr selbst solltet für die dabei entstehende Miete aufkommen. Die Miete lässt sich – doppelte Haushaltsführung vorausgesetzt – sogar dann als Werbungskosten geltend machen, wenn Euren Eltern das Appartement gehört und es an euch vermieten. Wenn ihr also Geld für den Lebensunterhalt als Studenten von euren Eltern überwiesen bekommt und einen Teil davon als Miete zurücküberweist, ist das für das Finanzamt völlig in Ordnung. Allerdings darf die Miete hierfür nicht allzu niedrig sein, sondern sollte mindestens 75 Prozent der am Markt üblichen Miete betragen.

Auch Eltern können Steuervorteile geltend machen

Wenn ihr als Studenten eure Ausgaben in der Steuererklärung geltend macht, können eure Eltern trotzdem den Ausbildungsfreibetrag in Höhe von 924€ für euch ansetzen. Auch der Anspruch auf Kinderfreibetrag und Kindergeld bleibt erhalten. Auch wenn ihr eure Werbungskosten in der Steuererklärung angebt, ist damit noch nicht gewährleistet, dass diese Regelung bis zum Start in den Beruf immer noch gilt. Das Bundesfinanzministerium arbeitet längst an einer Änderung dieses Gesetzes – und es ist nicht auszuschließen, dass diese Änderung auch rückwirkend gilt: Als vor über 10 Jahren der Bundesfinanzhof schon einmal entschied, dass die Kosten für ein Studium als Werbungskosten abgesetzt werden können, änderte die Regierung nur ein Jahr später das entsprechende Gesetz, so dass die Kosten nur noch als Sonderausgaben im gleichen Jahr geltend gemacht werden konnten. Im November 2014 entschied der BFH, dass die Ungleichbehandlung von Erst- und Zweitausbildung verfassungswidrig sei. Jetzt muss zwar das Bundesverfassungsgericht noch darüber entscheiden, doch nur wenn ihr eure Steuererklärung abgebt, könnt ihr später tatsächlich Steuern sparen.

Was müsst ihr dafür tun?

- Sämtliche Rechnungen selbst bezahlen und euch das Geld als Pauschale von den Eltern aufs Konto überweisen lassen

- Alle Belege über entstandene Kosten sorgfältig aufheben und abheften, dazu zählen beispielsweise: Computer, Fachbücher, Büromaterialien, Studiengebühren, Fahrtkosten und eventuelle Kosten für die Studentenwohnung (Stichwort: doppelte Haushaltsführung), also alles, was ihr an Lernmaterialien und Gebühren fürs Studium zahlen müsst.

- Eine Steuererklärung ausfüllen, die Einnahmen und Ausgaben in der Anlage N nachweisen.

- Auf dem Mantelbogen „Antrag auf Verlustfeststellung“ ankreuzen.

- Die Steuererklärung auch tatsächlich beim Finanzamt einreichen.

Für die ersten beiden hier genannte Puntke seid ihr komplett selbst verantwortlich, bei den letzten dreien kann ich euch zumindest ein wenig helfen, denn die folgenden Anbieter machen es euch einfach – ab nur 14,95€ für eine abgegebene Steuerklärung könnt ihr tausende Euro sparen. Ich habe smartsteuer.de und studentensteuererklaerung.de für euch gegenübergestellt und kurz verglichen:

|

|

|

| Zielgruppe | Arbeitnehmer, Selbständige (EÜR möglich), Vermieter, Rentner, Azubis/Studenten | Spezialisierung auf Studenten |

| Kundenservice | 0800/7238222 (24/7, kostenlos) | 030/98337017 (09-19 Uhr, Ortstarif) |

| Ablauf | Langes und detailliertes Interview zu Steuerfragen | Sehr kurzer und prägnant auf Studenten zugeschnittener Eintragungsprozess |

| Hinweise | für Studenten ohne Einkommen ungeeignet, da dann Verlustvortrag nicht ansetzbar | Steuererklärung mit Verlustvortrag ohne Einkommen möglich Konzentration auf studienrelevante Themen (z.B. Praktika, Auslandssemester) Nicht für Selbständige, Vermieter oder komplexere Fälle |

| Preise | Standard: 14,95€ (ohne elektronischen Steuerbescheid) Plus: 24,95€ (mit elektronischem Steuerbescheid) Family: 34,95€ gesamt (5x) |

Studenten: 34,95€ Studenten: 84,90€ (3x) |

| DealDoktor meint | Sieger „Preis-/Leistung“ | Sieger „Zielgruppe Studenten“ |

| Steuererklärung abgeben |

Wer sich noch nicht final entscheiden konnte, dem legen wir noch unseren Vergleich der besten Steuersoftware ans Herz.

Videoanleitung: Steuererklärung mit Verlustvortrag

Jetzt Verlustvortrag geltend machen

Die im Video ausgefüllte Steuererklärung bei smartsteuer könnt ihr zum Abgleich hier als PDF herunterladen: Steuerberechnung, Verlustvortrag.

Disclaimer: Abschließend möchte ich noch anmerken, dass ich kein Steuerberater bin und dieser Beitrag und diese Anleitung nur eine Anregung dazu sind, euch selbst intensiv mit dem Thema auseinanderzusetzen und zu informieren. Ich übernehme keine Gewähr für meine Aussagen und Angaben – bestenfalls lasst ihr nochmal jemanden Professionellen über eure Steuererklärung schauen.

Du musst eingeloggt sein um ein Kommentar zu schreiben.

Die neusten hilfreichen Kommentare

habe das letztes jahr gemacht, leider. der Steuerberater hat mich 400 euro gekostet und das ergebnis war lange nicht das erwartete. Und jetzt muss ich ertmal eine Anstelung finden welche die sonderausgaben rechtfertigt. das heist, arbeitet man nach seinem studium zunächst nicht in einem der nenen qualifikation angemessenen anstellung dann ist aller aufwand umsonst gewesen. dann gibts null euro zurück.

Alle Kommentare

Frage: Wenn man bisher keine Erklärung abgegeben hat, weil man nicht musste (<8000€ Einkünfte) – geht das dann auch?

@Scherzkeks:

Du kannst diese Steuererklärungen 7 Jahre rückwirkend machen und die Werbungskosten dementsprechend auch noch ansetzen, wenn du innerhalb der letzten 7 Jahre studiert hast.

Hallo, danke für den Beitrag. Ich habe nun keine Rechnungen aufgehoben. Besteht trotzdem eine Chance, an das Geld zu kommen? Die Semestergebührem wurden bspw über Online Banking überwiesen, Mieten ebenso. Danke und Gruß

@Tester:

Ja, es gibt viele Pauschalen, die angesetzt werden können und auch für die Semesterbeiträge wirst du sicherlich noch einen Beleg deiner Uni bekommen. Solltest du andere Produkte online bestellt haben (Laptop bei Amazon oder ähnliches), dann findest du ggf. noch belege in deinen Mails. Ich empfehle dir die StudentenSteuererklärung, die helfen die mit entsprechenden Pauschalen und haben einen sehr guten Support.

LG, Dein Doc.

@DealDoktor:

Hi Doc und danke schon mal. Kann ich deren Service auch als Ex-Student nutzen? LG

Natürlich kannst du das 🙂 Wenn du deine Erfahrungen hier mit uns teilen würdest, freuen wir uns natürlich sehr darüber!

Das ist kein „legale(r) Steuerspartrick“, sondern dogmatisch nachvollziehbar….

„Pendlerpauschale gedeckelt bei 4.500€/Jahr, sonst keine Deckelung. Falsch.“

Nach § 9 (1) S. 1 Nr. 4 S. 1 2. HS EStG i. V. m. BMF v. 31.10.2013 TZ 1.3 gilt die Höchstgrenze nur für Fahrten zwischen Wohnung und erster Tätigkeitsstätte, die nicht mit dem eigenem Kraftwagen, sondern z. B. mit der Bahn, zu Fuß oder sonst wie zurückgelegt werden.

Bitte den Artikel nochmal überarbeiten…

Liebe Grüße

Ein Tax – Student 😉

„Auch Eltern können Steuervorteile geltend machen“ Vor allem können die Eltern, die KV Beiträge, sofern diese das Kind selbst bezahlt und die Eltern noch unterhaltspflichtig sind, in ihrer eigenen Steuererklärung berücksichtigen, was sich dann auch steuerlich auswirkt. Bei dem Kind liefen Sie wahrscheinlich ins leere, da wie oben ja erwähnt, im Studium keine positiven Einkünfte generiert werden.

„Rechnungen selbst bezahlen“ dogmatisch, selbst wenn die Eltern die Kohle erstatten, ist ein darf kein WK – Abzug mehr erfolgen => Leistungsfähigkeitsprinzip.

„Wenn ihr also sicher sein wollt, dass das Finanzamt eure Ausgaben anerkennt, solltet ihr eure Rechnungen selbst bezahlen und euch das Geld von Euren Eltern aufs Konto überweisen lassen.“

Was dann natürlich dazu führen würde, dass evtl § 370 AO greift.

Dir ist bewusst, dass du unter Abwägung aller widerstreitenden Interessen mit dieser Ausführung eventuell den Tatbestand der Beihilfe zur Steuerhinterziehung erfüllen könntest?

Lieber Doc, so gut deine Tipps auch gemeint sind, würde ich diese nochmal überarbeiten 🙂

habe das letztes jahr gemacht, leider. der Steuerberater hat mich 400 euro gekostet und das ergebnis war lange nicht das erwartete. Und jetzt muss ich ertmal eine Anstelung finden welche die sonderausgaben rechtfertigt. das heist, arbeitet man nach seinem studium zunächst nicht in einem der nenen qualifikation angemessenen anstellung dann ist aller aufwand umsonst gewesen. dann gibts null euro zurück.

@leuchtenberger:

Das ist richtig und nochmal ein wichtiger Hinweis, das haben wir auch oben im Abschnitt „Der Job nach dem Studium ist entscheidend“ erwähnt.

@leuchtenberger: Aber du hoffentlich keine Germanistik studiert, oder? Mir tun die Augen weh.😢

Ich kann Loeffelknecht nur zustimmen, einige Aussagen in dem Artikel sind mehr als unzutreffend. Zum Beispiel der Grundfreibetrag von 8004 € wurde nunmehr schon x-mal erhöht und galt zuletzt für 2012, in dem erwähnten Kontext erwartet man eine aktuelle Zahl (für 2016: 8652).

Auch die Begrenzung der Sonderausgaben auf 6000/Jahr ist schlichtweg falsch. Um es einfach auszudrücken: es gibt verschiedene „Arten“ von Sonderausgaben und somit eine vielzahl von Höchstbeträgen für den jeweiligen Typus (vgl. §10 EStG). Die 6000 € betreffen lediglich die Aufwendungen für die eigene Berufsausbildung i.S. § 10 Absatz 1 Nummer 7 EStG. Für Altersvorsorgeaufwendungen gilt gem. §10 Absatz 3 Satz 1 EStG ein Höchstbetrag in 2015 in Höhe von 22172 €.

Eins noch, Dealdoc, beachte bitte das Steuerberatungsgesetz, denn ich denke nicht dass du im § 4 StBerG auftauchst:

§ 5 Verbot der unbefugten Hilfeleistung in Steuersachen, Missbrauch von Berufsbezeichnungen

(1) Andere als die in den §§ 3, 3a und 4 bezeichneten Personen und Vereinigungen dürfen nicht geschäftsmäßig Hilfe in Steuersachen leisten, insbesondere nicht geschäftsmäßig Rat in Steuersachen erteilen. Die in § 4 bezeichneten Personen und Vereinigungen dürfen nur im Rahmen ihrer Befugnis geschäftsmäßig Hilfe in Steuersachen leisten.

Nach dem Steuersparen nicht vergessen über den bösen Hoeness zu schimpfen

@Jens53: wie du nervst 😀

Vielen Dank für diesen Beitrag. Wie sieht es aus, wenn man nebenher ein Nebengewerbe als Kleinunternehmer/Einzelunternehmer führt und bereits die Steuerbescheide für 2012, 2013, 2014 vorliegen hat? Kann man diese nachträglich „korrigieren“ (lassen)?

Was ist denn die Quelle für Änderung von 7 auf 4 Jahre ab 2017?

Ist das was offizielles? Einige andere Seiten behaupten dass auch, aber ich finde nichts offizielles vom Finanzamt. Außerdem habe ich sowohl mit meinen Sachbearbeiter vom Finanzamt als auch meinem Berater von der Lohnsteuer Hilfe gesprochen . Weder Finanzamt noch Lohnsteuerhilfe konnten mir das bestätigen. Laut Ihren Aussagen geht’s sieben Jahre auch noch nächstes Jahr. Also es 2017.

über eine offizielle beziehungsweise gültige oder rechtskräftige Quellenangabe würde ich mich sehr freuen.

Außerdem frage ich mich wie das ist wenn man einen Verlustvortrag bildet und zwischenzeitlich also ein paar Jahre drauf oder halt auch gleich einen geringfügigen Job annimmt bis zu 450 € im Monat ob das sich auf den Verlustvortrag auswirkt als Ort diese Einkünfte zu 100 Prozents oder zu wie viel Prozent auch immer den Verlustvortrag mindert. Muss man da auf ihrem etwas achten ? Habe da etwas gelesen dass man es pauschal versteuern lassen muss ohne die Lohnsteuerkarte etc. Ist da was dran?

@Student: http://juris.bundesfinanzhof.de/cgi-bin/rechtsprechung/document.py?Gericht=bfh&Art=en&Datum=Aktuell&nr=31543&pos=2&anz=73

Meinst du das hier?

@ Student und @ Prospektleser: Mich würde auch sehr interessieren, ob die 7 Jahre noch gelten oder ob es da bereits eine Änderung gab oder evtl. zum 1.1.2017 gibt? Ich konnte hierzu auch nichts Offizielles im Internet finden. Zur Thematik sieht z.B. hier: http://kanzlei-kudrass.de/homepage/

Danke!

Habe die mal per mail gefragt, ob sie da offizielle / rechtsgültige Infos dazu haben.

http://kanzlei-kudrass.de/homepage/

per mail konnten sie mir nichts sagen ohne eine „Signatur“ leider hab ich keine…

Wenn jemand mag, kann er es gern nochmal bei denen probieren und die infos hier dann posten.

Ich find das sehr seltsam, dass diverese Internetportale, das behaupten, aber von offizieller Seite weiß keiner was davon…

Wäre gut, wenn das mal jemand aufklären könnte

Bezieht sich die „sieben Jahre Regelung“ nur auf Kosten, die durch ein Erststudium entstanden sind, oder kann

man auch die Kosten einer Assistenzartzeit (Teil der Ausbildung nach dem Studium) geltend machen? Vielen Dank für Eure Hilfe!

Vielen Dank für diesen informativen Beitrag. Auch als Student ist es ratsam, sich an einen Steuerberater zu wenden, wenn man sich selber nicht traut, eine Einkommenssteuererklärung zu schreiben. Denn die Summe, die man am Ende spart, könnte enorm ausfüllen. Auf der Suche nach einem Steuerberater in Bremen bin ich dabei auf folgende Seite gestoßen: http://www.steuerberatung-heyne.de

Moin, vielen Dank für den informativen Beitrag. Kann mir einer erklären, was passiert, wenn man als Werkstudent neben dem Masterstudium arbeitet und damit mehr als den Grundfreibetrag arbeitet, sprich eher 14000 Euro verdient aber hohe Studiengebühren von 10 T€/Jahr hat?

Dann kann ich ja trotzdem noch einen Verlust ausweisen, oder?

Hallo,

ich habe bis 2014 BWL Marketing studiert. Nun bin ich als Marktleiter angestellt. Kann ich das MeisterBafög für diese4 Semester nachträglich absetzen?

Wenn ja, in welcher Anlage kann ich dies eingeben.

Vielen lieben Dank

man kann keinen Verlustvortrag mehr nachreichen wenn es schon eine Steuererklärung gemacht hat? Oder gibt es hier eine Regelung auf die man sich berufen kann?

Danke

Wie macht man das denn, um die Steuererklärung von 2010 (also von vor 7 Jahren) zu machen? Ich kann bei smartsteuer nur auswählen bis 2013.

Bei der Studentensteuererklärung geht das aber.

Ist ja ein netter Beitrag. Cool, dass jetzt darauf aufmerksam gemacht wird.

Nur muss man sagen, dass das ganze wahrscheinlich 99% der Studenten überhaupt nichts bringen wird, weil sie während des Studiums als Werkstudent arbeiten oder Praktika machen. Der Verlustvortrag wird *immer* *automatisch* für das folgende Jahr angerechnet. Wenn man da Einkünfte hatte (auch wenn sie unter dem Freibetrag liegen). Dadurch verpufft bei fast allen Studenten dieser Verlustvortrag.

Das ganze lohnt sich fast nur für Studenten an Privatunis, die nebenher nicht arbeiten und auch nie ein Praktikum machen.

Alles in Allem wird da sehr viel Wirbel drum gemacht, alle werfen diesen Anbeitern wie Smartsteuer Geld in den Rachen und haben am Ende überhaupt nichts davon, da sie sich nicht richtig informiermen… naja.